Candlesticks

-

Upload

demetrio-frattarelli -

Category

Documents

-

view

14 -

download

0

Transcript of Candlesticks

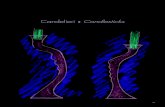

THE CANDLESTICKSLe candlesticks giapponesi si sono evolute da secoli in giappone, molto prima delle barsticks e dei grafici a punti e figura. Le loro origini possono essere fatte risalire nel periodo dal tardo 1500 a metà 1700, quando il giappone, da 60 provincie costantemente in guerra tra di loro, venne unificato da tre generali, favorendo così il fiorire dei commerci. Le condizioni militari a cui soggiacè il giappone per secoli divennero poi una parte integrante della terminologia delle candlesticks. Il trading stesso richiede molte delle abilità per vincere una battaglia come strategia, tattica, psicologia, competizione, ritirate strategiche ed anche fortuna. Uno tre generali promosse lo sviluppo della città di Osaka come capitale e grande centro commerciale. Ad Osaka, Kejan, un mercante di armi, dimostrò grande abilità nel trasporto, distribuzione e fissazione del prezzo del riso, ma fu accusato di accumulare grandi ricchezze e condannato, allo stesso modo finirono altri mercanti che cercarono di accaparrarsi il mercato del riso. La questione di risolse quando il mercato del riso fu istituzionalizzato dall’istituzione del Dojima Rise Exchange alla fine del 1600. In questo istituto i mercanti potevano così classificare il riso e contattare tra di loro per il prezzo. Fino al 1710 veniva contattato riso reale, dopo il 1710 l’exchange iniziò ad accettare ed emettere ricevute sul riso da magazzino. Queste ricevute di deposito possono essere considerate i primi futures, i primi contratti a termine mai scambiati. Il mercato del riso divenne uno dei fondamenti della prosperità di Osaka, vi erano più di 1300 rivenditori di riso. Il riso stesso divenne di fatto moneta di scambio, questi contratti a scadenza furono attivamente scambiati, un contadino poteva portare il suo riso ad Osaka e ricevere il futures a suo nome. Questa ricevuta poteva venderla quando voleva, ma spesso la vendeva per pagare le tasse sui raccolti stessi che ammontavano dal 40-al 60% del raccolto, così che i raccolti di più anni erano di fatti ipotecati. In questo contesto visse Munehisa Homma, detto dio dei mercati, il primo e più famoso giapponese ad usare i prezzi del passato per predire quelli del futuro che accumulò una fortuna col trading sul riso nel corso del 1700. Egli nacque nel 1724 da una famiglia benestante che commerciava riso, iniziò a fare trading sul riso nel locale porto exchange di Sakata, nel 1750 gli fu dato il controllo dell’azienda di famiglia per commerciare riso all’exchange di Osaka. La sua azienda era immensa, cosicché aveva a disposizione le migliori informazioni, registrò tutte le condizioni climatiche di ogni anno. In più per conoscere la psicologia degli investitori registrò tutti i movimenti di prezzo fino agli anni di Kejan. Infine mise a punto il suo sistema di comunicazione composto di uomini posti sui tetti che issavano bandiere di diverso colore da Osaka fino a Sakata. Dopo aver dominato i mercati di Osaka, si spostò a commerciare nell’exchange regionale di Tokyo dove usò i suoi metodi per accumulare una fortuna enorme, si diceva che aveva fatto in guadagno 100 trades consecutivi. Il suo prestigio era tale che c’era una canzone che diceva che quando c’è un buon raccolto a Sakata, la sua città, il prezzo del riso si abbassa ad Osaka e crolla a Tokyo. I suoi principi di trading applicati al mercato del riso restano nei suoi due libri: Sakata Senho e Soba Sani No Den, si sono evoluti nelle attuali candlesticks.Struttura delle CandlestickUna candela risulta composta da un real body o corpo che è parte compresa tra open e close, esso risulta di diverso colora a seconda la candela sia ribassista o rialzista. Le linee meno spesse, sopra e sotto il corpo costruiscono le due ombre, l’upper shadow che termina con l’high e la lower shadow che termina con il low. Se una candela non ha l’ombra superiore si dice cha ha una shaven head, mentre se manca l’ombra inferiore si dice che ha un shaven bottom. In figura 3.4 e 3.5 vediamo una candela bearish ed una bullish con open e close molto vicini agli highs e ai lows.

Il valore dei candlesticks patterns è sempre inferiore al valore del trend, per questo motivo un bullish patterns di inversione ha poco valore in un downtrend, mentre è un valido segnale buy in un uptrend maggiore sui rintracciamenti. Un importante principio dice di aprire una posizione quando il reversal pattern indica la direzione del trend maggiore. Se il trend maggiore, a più alti time frame è diverso non si aprono posizioni, mentre si va con più sicurezza nella direzione dei time frame maggiori.Per i giapponesi il corpo, quindi l’open e il close, rappresentano l’essenza del movimento in quanto legati ai momenti più emozionali del mercato, mentre le ombre sono considerate estranee fluttuazioni di prezzo. Un proverbio giapponese recita: la prima ora del mattino è il timone della giornata, così l’apertura è il timone della sessione di trading. In analogia militare l’open offre una visione anticipata del campo di battaglia e una provvisoria indicazione delle truppe amiche e contrapposte. L’apertura fornisce il primo indizio sulla direzione perchè è il momento in cui tutte le notizie della notte vengono filtrate e convergono in un punto, è il momento in cui buyers, sellers ed hedgers si mettono in azione. I large traders potrebbero tentare di spostare il mercato all’apertura facendo un grande acquisto o

una grande vendita in quello che i giapponesi chiamano morning attack. Il close rappresenta un altro punto molto emozionale del mercato perché molti tecnicisti aspettano le chiusure dei segnali tecnici per confermare le loro entrate, inoltre sui futures il margin call è calcolato sul prezzo di chiusura. Quando i large traders pongono grandi ordini di acquisto/vendita vicino alla chiusura nell’obiettivo di influenzarla si origina un night attack. Il prezzo di chiusura ha notevole importanza nelle candlesticks perché il segnale può essere completo solo alla chiusura e definizione della candela/e complete, oppure si può anticipare e stimare il prezzo di chiusura pochi minuti prima del close. In alternativa si possono considerare segnali ai timeframes più corti che presentano candele già chiuse, ad esempio se il daily sta formando un segnale bullish e il trend generale sul daily è up, posso entrare long su un segnale bullish sull’orario. I vantaggi dell’analisi candlestick risiedono nelle loro possibilità si essere usate in congiunzione con altri strumenti tecnici, nella possibilità di dare informazioni non presenti nelle barsticks, nella possibilità di scoprire quali patterns e quali variazioni di patterns funzionano meglio per ogni mercato. Le candlesticks non possono indicare targets di mercato, per questo motivo sono spesso affiancate da altri strumenti come supporti, resistenze, Fib, o altri strumenti. Reversal patternI reversal pattern indicano un cambiamento di trend, così come un automobile deve prima rallentare e poi fare manovra così il cambiamento di trend può essere brusco, ma più spesso avviene lentamente, in diversi stages, mentre la sottostante psicologia cambia e non è nemmeno detto che cambi, ma dopo il periodo di esitazione in lateralità possa ancora riprendere il trend originario. Per cui i patterns di inversione dicono solo attenzione che il trend si sta modificando perché si sta trasformando la sottostante psicologia, più correttamente sono da definire come pattern che cambiano il trend. Strong Reversal PatternDark-Cloud CoverIl Dark-Cloud Cover è un pattern al picco di un uptrend oppure al top di una banda laterale composto da prima candela rialzista, dal corpo rialzista molto sviluppato, la seconda candela deve avere open oltre l’high della prima, il close molto vicino al suo low e chiudere almeno al 50% del range della prima candela. Nel forex il gap in apertura è più raro, per cui l’open della seconda coincide con il close della precedente, ma si può misurare l’altezza dell’high della seconda candela per indicare quanto forte è il rally in apertura per valutare la forza della successiva mossa bearish.Il nome stesso indica uno stato di salute malato del mercato in previsione di un movimento bearish, per cui esso è un forte reversal bearish. Il mercato si trova in un forte uptrend, confermato da una sviluppata candela rialzista e da un gap open che porta a nuovi massimi nella candela successiva. Sembrerebbe che tutto sia in mano ai buyers, ma poi non è così perché le due candele chiudono incrociandosi tra di loro, in questo modo chi era long avrà ripensamenti sulle loro posizioni, mentre chi vuole entrare short ora ha un massimo assoluto come riferimento per gli stop loss.

Alta significatività si ha quando maggiore è la copertura del corpo della prima con il close della seconda, se non supera il 50% sarà meglio aspettare per altre conferme bearish, quando, al top di un prolungato uptrend, sia la prima che la seconda candela sono molto sviluppate e non hanno ombre, quando la seconda candela apre superando un livello major di resistenza, ma poi fallisce, segno che i compratori non hanno più il controllo del mercato.

In figura si mostra come, in maniera ravvicinata, ci possano essere due segnali per una decisa conferma bearish, prima il dark cloud cover blocca il mercato uptrend e poi arriva l’engulfing a dare il colpo di grazia.

In figura si evidenzia come i DCC possano essere in connessione con le resistenze, il primo DCC non è un vero e proprio DCC perché l’open della seconda non supera l’high della prima. Esso costituisce solo un avviso che i tori hanno fallito nella rottura della resistenza, il secondo DCC evidenzia come il supporto sia divenuto resistenza e come la seconda candela del DCC provi questa resistenza e allo stesso modo il terzo DCC provi una nuova resistenza.

In figura si evidenzia come il primo DCC termini l’uptrend seppur dopo una settimana di correzione, mentre il terzo è un DCC molto caratterizzante, esso infatti segna in apertura un nuovo massimo assoluto di molte candele precedenti ed enfatizza tutta la psicologia che rende validi gli DCC.

Piercing PatternIl piercing pattern è una medio-forte formazione bottom reversal che si sviluppa alla fine di un downtrend, la prima candela è quindi una ribassista ben sviluppata, mentre la seconda rialzista, presenta l’open sotto il low della prima candela e il close sempre oltre la metà della prima candela. In forex market i gaps sono più rari per cui è assimilabile anche una struttura con l’open della seconda rialzista che coincide con il close della ribassista. Il mercato si trova in un downtrend, una forte candela ribassista e un nuovo gap rinforza questa idea, ma poi la seconda candela chiude molto lontano dal close della prima candela, così che gli orsi saranno in ritardo sulle loro posizioni da chiuderle, mentre i tori entreranno perché un nuovo minimo è fallito.

Alta significatività si ha quando maggiore è la copertura del corpo della prima con il close della seconda, quando, al bottom di un prolungato downtrend, sia la prima che la seconda candela sono molto sviluppate e non hanno ombre, quando la seconda candela apre superando un livello major di supporto, ma poi fallisce, segno che i venditori non hanno più il controllo del mercato. Al contrario se il mercato chiude successivamente sotto il minimo del PP tramite una lunga candela ribassista è presumibile che si sviluppi un’altra candela ribassista.

La figura mostra una variante di Piercing Pattern in quanto la candela rialzista apre si sotto il close della precedente, ma non sotto il suo low, però poi chiude oltre il 50% della precedente ad indicare che la candela precedente era ormai a corto di spinta.

In figura notiamo un piercing pattern ben formato e molto significativo perché esso va a testare il supporto già precedentemente testato ai primi di febbraio.

Morning StarThe morning star è un pattern alla fine dei down trend o al bottom di una fase laterale che si compone di una lunga candela ribassista seguita da una, fino a tre candele, con corpo poco sviluppato, di qualsiasi colore, che è la Star che fa un gap più in basso rispetto alla prima oppure senza gap ma sempre senza coprire il corpo della prima, segue poi una terza candela rialzista ben sviluppata con o senza gap dalla Star e che si sviluppa entro il corpo della prima candela.

Il mercato dapprima è in mano ai venditori come dimostra la candela ribassista ben sviluppata, la formazione della star dimostra che i venditori hanno perso la capacità di fare minimi più consistenti e il corpo poco sviluppato indica la perdita del momentum bearish e una situazione di stallo nella lotta tra orsi e tori, finchè la terza dimostra che il mercato è passato in mano ai compratori. Il Morning Star è un medio-forte bottom reversal pattern il cui nome deriva dalla stella del mattino Mercurio che predice il sorgere del sole e quindi un rialzo dei prezzi.Sono quattro le caratteristiche che aumentano la validità della morning star: la presenza di due gaps tra la star e le due candele, lo sviluppo della prima e della terza candela, la chiusura profonda della terza candela nel corpo della prima e un volume ridotto nella prima candela rispetto a quello molto grande della terza candela ad indicare la riduzione di forza del trend principale e l’aumento di forza del nuovo trend.

La figura dimostra come esista una morning star, ma poi la terza candela va a formare un DCC che fa si che il mercato stalli in momentaneamente una fase laterale, ma poi c’è uptrend che dimostra come la MS sia un bottom principale.

La figura mostra una morning star 4, anche se la terza candela non è rialzista e con corpo molto sviluppato, tuttavia si sviluppa bene entro il corpo della prima candela e va a ritestare il supporto.

La figura mostra una morning star anche se la star risulta coperta dall’ombra della candela discendente.

Evening StarL’evening star è un pattern alla cima degli uptrend o al top di una fase laterale, risulta composto da una prima candela rialzista ben sviluppata, poi da una fino a tre candele star, con corpo ridotto, di qualsiasi colore che si sviluppa con un gap dalla precedente candela oppure senza un gap, ma sempre senza coprire il corpo della precedente candela e poi una candela ribassista che può formare o no un gap con la star, ben sviluppata entro il corpo della prima. Nel trend rialzista, dopo una lunga candela rialzista, il corpo poco sviluppato della seconda indica l’affievolirsi del momentum bullish e una situazione di stallo nella lotta tra orsi e tori, dovuto o all’affievolirsi della forza dei buyers oppure all’aumento della forza dei sellers. Dopo la seduta di indecisione, la lunga candela ribassista indica la fine della lotta e la vittoria dei sellers, maggiore è lo sviluppa della ribassista è maggiore è l’indicazione bearish. Si potrebbe compararla con un semaforo che passa dal verde rialzista attraverso il giallo che è la star, al rosso che indica che il trend primario si è fermato. L’evening star è un forte top reversal che deriva il nome dalla stella della sera, il pianeta Venere, che appare poco prima che faccia buio. Sono quattro le caratteristiche che aumentano la validità della evening star: la presenza di due gaps tra la star e le due candele, lo sviluppo della prima e terza candela, la chiusura profonda della terza candela nel corpo della prima e un volume ridotto nella prima candela rispetto a quello molto grande della terza candela ad indicare la riduzione di forza del trend principale e l’aumento di forza del nuovo trend.

La figura mostra come le star possano oltre che, in cima agli uptrend, svilupparsi e dare un segnale bearish anche alla fine di un mercato laterale in concomitanza con un supporto diventato resistenza.

La figura mostra una evening star anche se il corpo della star non stacca totalmente dal corpo della candela rialzista.

Morning Doji Star

La Morning Doji Star è un pattern Morning Star in cui la Star è una candela Doji. Le Morning Doji Star rappresentano un forte bullish reversal. Una attenta indagine della terza candela è necessaria per valutare la forza della formazione, maggiore la decisione espressa e maggiore sarà l'affidabilità del pattern. Se dopo la candela doji si sviluppa una lunga candela che fa un gap nel senso del trend principale non c’è conferma reversal.

La figura mostra una morning doji star anche se l’ombra superiore della star copre parte del corpo della candela ribassista.

La figura mostra una morning doji star la cui ombra inferiore rimbalza su un supporto precedentemente testato da avere così due segnali bullish e la conferma che si tratta di un bottom.

Evening Doji StarLa Evening Doji Star è un pattern Evening Star in cui la Star è una candela Doji. Le Evening Doji Star rappresentano un forte bearish reversal. Una attenta indagine della terza candela è necessaria per valutare la forza della formazione, maggiore la decisione espressa e maggiore sarà l'affidabilità del pattern. Se dopo la candela doji si sviluppa una lunga candela che fa un gap nel senso del trend principale non c’è conferma reversal.

In figura si nota la presenta di una evening doji star che non presenta nessun gap, tuttavia lo è perché nel caso del mercato azionario bisogna dare maggiore ampiezza alle distanze.

In figura si nota la presenza di una doppia evening doji star.

In figura la formazione di una evening doji star in confluenza con vari hanging man indicati dai numeri 1, 2 e 3 più una shooting star ad indicare il top del mercato.

In figura la confluenza tra un hanging man e una evening doji star ad indicare il top del mercato.

In figura la formazione di una evening doji star ma su di una resistenza pregressa diventata supporto.

Abandoned Baby BullishLa Abandoned Baby Bullish è un pattern Morning Doji Star in cui la star Doji presenta due gaps con le ombre che non si toccano con le altre due candele. Esse rappresentano dei bottom reversal molto potenti.

Abandoned Baby BearishLa Abandoned Baby Bearish è un pattern Evening Doji Star in cui la star Doji presenta due gaps con le ombre che non si toccano con le altre due candele. Esse rappresentano dei top reversal molto potenti.

Upside Gap Two CrowsL’Upside Gap Two Crows è una formazione top reversal che vede un gap formarsi tra una piccola candela ribassista e quella che la precede che di solito è una lunga candela rialzista, mentre il crows è formato dalle due candele ribassiste. La forma ideale vede la seconda ribassista che apre sopra l’open della prima, chiude sotto il suo close, ma si posiziona sopra il close della candela rialzista.

Il mercato si trova in un uptrend ed apre ancora su con un gap, poi fallisce e dà una piccola candela ribassista. Tuttavia i buyers hanno ancora fiducia perché la chiusura è ancora sopra l’high precedente. La terza sessione incrementa il sentiment bearish, dà ancora una ribassista che apre ancora più su, ma che fallisce chiudendo più in basso della precedente. Se la quarta sessione non fa più high è segno che l’uptrend principale ha esaurito la sua forza. L’upside gap two crows prende il nome dall’immagine di due corvi che precipitano da un ramo ed è un forte bearish reversal pattern.Three Black CrowsIl Three Black Crows è un top reversal in uptrend, formato da tre sviluppate candele ribassiste che devono avere il close coincidente con il low oppure molto vicino, gli opens compresi entro il corpo della candela precedente e il corpo della prima ribassista deve stare sotto l’high della candela rialzista. Il three black crows rappresenta un forte bearish top reversal.

Identical Three Black CrowsL’identical Three Black Crows è un top reversal formato tre candele ribassiste che devono avere il close coincidente con il low oppure molto vicino, il corpo della prima ribassista deve stare sotto l’high della candela rialzista, mentre gli opens della seconda e terza ribassista devono essere in coincidenza con il close ribassista precedente. L’identical three black crows rappresenta un forte bearish top reversal.

La figura mostra due identical three black crows che vanno a formare un double top.

La figura mostra un identical three black crows, anche se la seconda ribassista non ha il close che coincide perfettamente con il suo low.

Three MountainsIl three mountains è una struttura formata da tre picchi di mercato che rimbalzano sulla stessa resistenza oppure in sequenza progressiva di higher highs. Il punto più alto dell’ultima montagna dovrebbe essere confermato da una candlestick bearish, così come la linea che congiunge le basi delle valli deve essere rotta da una candela sviluppata o tramite un gap. Il three mountains è un forte top reversal di lungo periodo.

In figura un primo three mountains ABC formato da higher highs contrassegnato dalla evening star della terza montagna, un secondo three mountains CDE formato da highs su resistenza contrassegnato da una evening doji star.

Nella figura un three mountains composto da higher highs ognuna di queste montagne indica l’evidenza bearish, la prima è un engulfing bearish, la seconda è un hanging man seguito da due Doji e la terza è ancora un engulfing bearish.

Three Buddha TopIl three buddha top è una struttura formata da tre picchi di mercato con il picco centrale più sviluppato degli altri due. Il punto più alto dell’ultima montagna dovrebbe essere confermato da una candlestick bearish, così come la linea che congiunge le basi delle valli deve essere rotta da una candela sviluppata o tramite un gap. Il three buddha top è un forte top reversal di lungo periodo.

La figura mostra un three buddha top con il picco della terza montagna contrassegnato da una evening star e linea che congiunge le basi delle valli rotta dalla candela ribassista.

In figura un three buddha top con un harami che forma il picco della montagna centrale più un engulfing bearish della terza montagna.

Three River BottomIl three river bottom è una struttura formata da tre picchi di mercato che rimbalzano sulla stessa supporto oppure in sequenza progressiva di lower lows. Il terzo picco in basso dovrebbe essere confermato da una candlestick bullish, così come la linea che congiunge i picchi in alto deve essere rotta da una candela sviluppata o tramite un gap. Il three river bottom è un forte bottom reversal di lungo periodo.

Inverted Three BuddhaL’inverted three buddha top è una struttura formata da tre picchi di mercato con il picco centrale più in basso degli altri due. Il terzo picco in basso dovrebbe essere confermato da una candlestick bullish, così come la linea che congiunge i picchi in alto deve essere rotta da una candela sviluppata o tramite un gap. L’inverted three Buddha è un forte bottom reversal di lungo periodo.

La figura mostra un inverted three buddha dove ogni bottom mostra un bullish pattern, il primo è un hammer, il secondo è hammer che fa parte di una morning star e il terzo è un piercing pattern che dà l’uptrend rompendo la resistenza tramite gap.

Dumpling Top Il dumpling top è una sequenza di candele con un corpo limitato che determinano un arco convesso at top del mercato, se poi il mercato forma una window o un gap in basso con candela ribassista è la conferma dell’esistenza di un dumpling top. Il dumpling top è un forte top reversal pattern.

In figura si nota come i corpi piccoli formino l’arco, successivamente si forma la window che conferma il dumpling top ancor più perché dopo si forma una bearish belt-hold line.

Fry Pan BottomIl fry pan bottom è una sequenza di candele con un corpo limitato che formano un arco concavo al bottom di un mercato, quindi un sviluppa una window o un gap con successiva candela rialzista che conferma il bottom. Il fry pan bottom è un forte bottom reversal pattern.

La figura mostra un fry pan bottom con formazione di un gap di pochi pips tra candela 1 e 2, più la conferma bullish alla candlestick 2, di una bullish belt-hold line.

Tower TopIl Tower Top appare quando il mercato è in uptrend con una o più forti candele rialziste che fanno da prima torre, poi il mercato rallenta con candele dal corpo poco sviluppato e con gli highs che iniziano a fallire a formare, al picco, un mercato laterale, finché appaiono una o più sviluppate candele ribassiste che fanno da seconda torre. Il tower top è un forte top reversal pattern.

La figura mostra un tower top con la prima torre 1 e la seconda 2, più un identical three black crows formato dalle candele ribassiste.

Tower BottomIl tower bottom appare quando il mercato è in downtrend con una o più forti candele ribassiste che fanno da prima torre, poi il mercato rallenta con candele dal corpo poco sviluppato e con i lows che iniziano a fallire a formare, al bottom, un mercato laterale, finché appaiono una o più sviluppate candele rialziste che fanno da seconda torre. Il tower bottom è un forte bottom reversal pattern.

In figura un tower bottom composto da una prima torre ribassista 1, un mercato laterale in mezzo 2 e quindi la seconda torre rialzista 3.

Three Inside DownIl three inside down, al picco di un uptrend, risulta composto da una lunga candela rialzista, una seconda ribassista, il cui corpo è coperto totalmente dal corpo della prima, ed una terza candela ribassista il cui close chiude sotto il close della precedente ribassista o più significativamente sotto il low della prima rialzista. Il three inside down rappresenta una conferma del bearish harami ed è un forte bearish reversal pattern.

Three Inside UpIl three inside up si compone di una lunga candela ribassista a cui segue una piccola candela rialzista il cui corpo è coperto totalmente dal corpo della prima ed infine una lunga candela rialzista che chiude sopra il close della seconda rialzista oppure più significativamente oltre l’high della prima ribassista. Il three inside up, quale conferma del bullish harami, è un forte bullish reversal al bottom del mercato.

Three Outside DownIl three outside down, al picco degli uptrend, risulta composto da un bearish engulfing pattern, più una terza candela ribassista che chiude sotto il close della seconda ribassista. Il three outside down quale conferma di un bearish engulfing pattern, è un forte reversal bearish pattern.

Three Outside UpIl three outside up, risulta composto da un bullish engulfing pattern, più una terza candela rialzista che chiude sopra il close della seconda rialzista. Il three outside up quale conferma di un bullish engulfing pattern, è un forte reversal bearish pattern ai bottoms del mercato.

Three Advancing White SoldiersIl three advancing white soldiers è un gruppo di tre candele rialziste con close vicino al loro high, la seconda e la terza hanno open entro il corpo o in corrispondenza del close della precedente candela e in totale formano tre nuovi highs del mercato in successione. Il three advancing white soldiers è un forte bullish reversal pattern ai prezzi più bassi del mercato.

Bullish KickingIl bullish kicking può svilupparsi ai bottoms del mercato, ma anche in qualsiasi altro punto, consta di una prima candela marubozu ribassista a cui segue un upgap da cui si sviluppa una seconda candela marubozu rialzista. Il bullish kicking è un forte bullish reversal pattern, ma una conferma è necessaria tramite una successiva candela rialzista, un nuovo upgap o comunque una chiusura superiore.

Bearish KickingIl bearish kicking può svilupparsi ai tops del mercato, ma anche in qualsiasi altro punto, consta di una prima candela marubozu rialzista a cui segue un downgap da cui si sviluppa una seconda candela marubozu ribassista. Il bearish kicking è un forte bearish reversal pattern, ma una conferma è necessaria tramite una successiva candela ribassista, un nuovo downgap o comunque una chiusura inferiore.

Concealing Baby SwallowIl concealing baby swallow inizia con due marubozu ribassiste di cui la seconda, tramite un upgap, apre nel corpo della prima, segue una terza candela ribassista che apre tramite un down gap, risale la seduta, ma poi chiude sotto l’open originando un’inverted hammer la cui uppershadow deve sempre penetrare la seduta precedente, infine si sviluppa un notevole upgap da cui una lunga marubozu ribassista che va a coprire totalmente l’inverted hammer. Il mercato è in down trend rafforzato dai nuovi lows che si formano, il terzo giorno abbiamo un tentativo di risalita che installa i primi dubbi sulla tenuta bearish, successivamente la lunga marubozu dà un’ottima opportunità ai sellers di coprire le loro posizioni. Il concealing baby swallow è un forte bullish reversal ai bottoms del mercato.

Medium Reversal PatternBullish Engulfing PatternIl bullish engulfing pattern è un medium reversal che si ha alla fine di un chiaro e definito downtrend o in un bottom di una fase laterale quando il corpo di una candela rialzista copre completamente il corpo dell’ultima candela ribassista ad indicare che la pressione dei compratori ha sopraffatto la pressione dei venditori. Un eccezione alla regola dei colori opposti è quando il corpo della prima candela è molto piccolo o è una Doji, allora una prima candela rialzista può essere coperta da una seconda rialzista.

L’Engulfing viene rinforzato quando la prima candela ha corpo molto piccolo, mentre la seconda candela ha un corpo molto sviluppato che indica la dissipazione della forza del trend in atto e la creazione di un nuovo trend. Quando in corrispondenza della seconda candela si sviluppa un volume elevato e quando la seconda candela copre più di una candela precedente. Infine il pattern viene rinforzato quando il trend è molto protratto ad indicare l’esaurirsi della spinta originaria o quando il trend si muove velocemente che rende il mercato subito sovraesposto e spinge a prendere i profitti velocemente.

In figura si nota il primo bullish engulfing pattern che inizia l’uptrend, mentre il secondo, degli ultimi giorni di settembre, è un esempio di reversal pattern che riprende il trend major che quindi produce un grande profitto.

In figura altri due esempi di bullish engulfing, il primo inizia l’uptrend, il secondo viene validato ma produce poco profitto.

In figura si noti come esista un bullish engulfing pattern indicato dai numeri 1 e 2 che tuttavia non può essere considerato tale perché deve apparire alla fine di un down trend o bottom di una fase laterale.

Bearish Engulfing PatternIl bearish engulfing pattern è un medium reversal che si ha alla fine di un chiaro e definito uptrend o di un top di una fase laterale quando il corpo di una candela ribassista copre completamente il corpo dell’ultima candela rialzista. Il mercato è bullish, ma già la diminuzione del corpo della rialzista indica dei problemi, successivamente la lunga candela ribassista indica la fine del sentiment bullish e la soverchiate pressione dei venditori. Un eccezione alla regola dei colori opposti è quando il corpo della prima candela è molto piccolo o è una Doji, allora una prima piccola candela ribassista può essere coperta da una seconda ribassista. Se il mercato chiude successivamente sotto il minimo del bearish engulfing tramite una lunga candela ribassista è presumibile che si sviluppi un’altra candela ribassista.

L’Engulfing viene rinforzato quando la prima candela ha corpo molto piccolo, mentre la seconda candela ha un corpo molto sviluppato con high superiore all’high precedente e close sotto il low della precedente che indica la dissipazione della forza del trend in atto e la creazione di un nuovo trend. Quando la seconda candela copre più di una candela precedente. Quando in corrispondenza della seconda candela si sviluppa un volume elevato e infine il pattern viene rinforzato quando il trend è molto protratto ad indicare l’esaurirsi della spinta originaria o quando il trend si muove velocemente che rende il mercato subito sovraesposto e spinge a prendere i profitti velocemente. In figura notiamo un bearish engulfing che determina una pausa bearish nell’uptrend maggiore.

In figura due esempi di bearish engulfing in uptrend maggiore.

In figura si noti come gli engulfing 1 e 2 siano bearish engulfig controtrend di momentaneo cambio di mercato prima di riprendere il major trend, l’engulfing 3 dà inizio al nuovo down trend, gli engulfing 4 e 5 sono engulfing in trend maggiore.

Bullish Counterattack LineIl bullish counterattack line è formato da due candele opposte di cui la seconda apre con un gap e poi si sviluppa fino a far coincidere il proprio close con il close della precedente. Si ha un open molto basso che aumenta la fiducia bearish, ma poi i buyers prendono il comando e risalgono fino a far coincidere i due close. Generalmente, quanto più bassa è l'apertura della seconda candela, tanto più si considera affidabile il segnale. La struttura è molto simile al piercing pattern, ma il counterattack lines è meno potente, indica uno stallo nella lotta tra buyers e sellers, perché non risale il corpo della ribassista come il PP, quindi costituisce un medio bottom reversal.

La figura mostra un bullish counterattack lines anche se i close non coincidono perfettamente e come gli altri reversal può indicare solo la fine del down trend ed l’inizio di una fase laterale.

Bearish Counterattack LinesIl bearish counterattack lines è formato da due candele opposte, ben sviluppate, di cui la seconda apre con un gap e poi si sviluppa fino a far coincidere il proprio close con il close della precedente. Si ha un open molto alto che aumenta la fiducia bullish, ma poi i sellers prendono il comando e scendono fino a far coincidere i due close. Generalmente, quanto più alta è l'apertura della seconda candela, tanto più si considera affidabile il segnale. La struttura è molto simile al dark cloud cover, ma il counterattack lines è meno potente, indica uno stallo nella lotta tra buyers e sellers, ma non riscende il corpo della rialzista come il DCC, quindi costituisce un medio top reversal.

Unique Three River BottomL’unique three river bottom è formato da una prima e lunga candela ribassista, da una seconda simil-hammer, ribassista che chiude sopra il close della prima e origina un nuovo low e da una terza piccola candela rialzista compresa nel corpo della prima ribassista. La prima candela indica la pressione dei sellers, la seconda apre con up gap, poi scende, ma i sellers non sono in grado di tenere la chiusura vicino al nuovo low. L’incertezza è aumentata alla terza seduta, quando si apre con downgap ma non sotto il low della seconda candela e poi risale fino quasi a pareggiare il close della seconda candela che indica che pressione dei sellers sta scemando, se alla quarta seduta si forma un nuovo high il reversal bullish è confermato. L’unique three river bottom è un medio bullish bottom reversal pattern.

In figura vediamo le candele 1, 2 e 3 che formano un unique three river bottom anche se non viene formato un nuovo low dalla simil-hammer.

Advance Block L’advance block deriva dal three advancing white soldiers che presenta segni di debolezza, i segni di debolezza sono il progressivo diminuire del corpo e/o l’aumento relativo delle ombre superiori. Se la seconda e terza candela mostrano questi segni di debolezza si ha un advance block. L’advance block si forma ai tops del mercato, specie di maturi uptrend, dove indica che la forza bullish si sta esaurendo, ma è un medio top reversal, non un major reversal, perché in genere indica la liquidazione dei longs o la protezione degli short, ma a volte può precedere grandi movimenti short.

La figura mostra due advance block, un primo advance block con corpi progressivamente più corti più una shooting star che già mette in allarme e poi un secondo advance block che chiude il tutto con il successivo hanging man.

Stalled PatternLo stalled pattern deriva dal three advancing white soldiers che presenta segni di debolezza, i segni di debolezza sono il progressivo diminuire del corpo e/o l’aumento relativo delle ombre superiori. Si ha uno stalled pattern se la terza candela mostra questi segni di debolezza, può presentare anche l’open in corrispondenza del close della precedente o comunque vicino all’high della precedente fino a poter sviluppare un gap da questa diventando una star. Talvolta nello stalled pattern anche la prima candela, che precede la seconda molto sviluppata, mostra i segni di debolezza.Lo stalled pattern si forma ai tops del mercato, specie di maturi uptrend, dove indica che la forza bullish si sta esaurendo, ma è un medio top reversal, non un major reversal, perché in genere indica la liquidazione dei longs o la protezione degli short, ma a volte può precedere grandi movimenti short.

La figura mostra un primo SP che è anche un harami che blocca subito l’uptrend, lo SP 2 fallisce nel tenere un controllo sul trend, mentre lo SP 3 con shooting star induce il mercato ad una congestione che si risolve con una window che origina una bullish high price gapping play che dà nuova forza all’uptrend.

In figura si mostra come l’uptrend incorra in uno stalled pattern 1-2-3 confermato successivamente dalla candela 4 che conferma l’hanging man e va formare uno sweezers top di hanging man più bearish engulfing.

In figura un primo stalled pattern blocca l’uptrend dopo una serie di candele rialziste, lo stalled pattern 2 con un hanging man in terza candela, lo blocca per poco tempo perché successivamente il mercato chiude sopra l’high dell’hanging man.

Bullish DojiUna candela Bullish Doji è caratterizzata da open e close coincidenti oppure molto vicini e con le due ombre che possono variare in lunghezza. In generale una doji indica sempre un chiaro segnale di cambiamento in atto nel trend, una bullish doji è riconosciuta come tale quando si trova al bottom del mercato, in down trend ormai maturi o quando vicino a lei si sviluppano altri segnali bullish reversal, mentre diventa poco significativa quando le candele vicine hanno corpi poco sviluppati e in chart con troppe doji, quindi meglio su timeframe lunghi, almeno di 30 minuti, ad eccezione di mercati molto attivi come Bond e S&P500.

La bullish doji rappresenta un medio bottom reversal, non sono valide altrettanto nell’indicare i bottoms del mercato come i tops, questo perché la doji rappresenta la lotta tra buyers e sellers e in mercato ambivalente esso potrebbe andare short sotto il suo stesso peso e continuare a scendere, quindi per essere un bottom reversal necessita di maggiori conferme.Bearish DojiUna candela Bearish Doji è caratterizzata da open e close coincidenti oppure molto vicini e con le due ombre che possono variare in lunghezza. In generale una doji indica sempre un chiaro segnale di cambiamento in atto nel trend, una bearish doji è riconosciuta come tale quando si trova al top del mercato, in uptrend ormai maturi o quando vicino a lei si sviluppano altri segnali bearish reversal, mentre diventa poco significativa quando le candele vicine hanno corpi poco sviluppati e in chart con troppe doji, quindi meglio su timeframe lunghi, almeno di 30 minuti, ad eccezione di mercati molto attivi come Bond e S&P500.

La bearish doji rappresenta un medio top reversal, più valida nell’indicare i tops del mercato che i bottoms, questo perché la doji rappresenta indecisione o vacillamento delle certezze dei buyers nella capacità di mantenere l’uptrend.

La figura mostra come il rally mostra i suoi primi segni di cedimento alla D1 senza conferma dato il nuovo high formatosi, poi il picco è alla D2 con ulteriore conferma dell’hanging man e della successiva lunga candela ribassista, mentre la D3, che non è una evening doji star perché non al picco uptrend, termina il tentativo di uptrend con conferma della lunga candela ribassista.

La figura mostra una bearish doji confermata dalla lunga candela ribassista seguente.

La figura mostra una bearish doji che viene dopo due lunghe candele rialziste quale esempio di come una Doji dopo lunghe candele rialziste, specie in un prolungato uptrend, sia un forte preavviso di reversal.

In figura una bearish doji che termina il rintracciamento bullish, non è una evening doji star perché non al top del mercato.

In figura notiamo, al top del mercato, la formazione di una bearish doji in confluenza con un hanging man ad iniziare un down trend.

In figura, al top del mercato, notiamo la confluenza di un hanging man, una bearish doji e una shooting star.

Bullish Long-Legged Doji o Bullish Rickshaw ManUna bullish long-legged doji o bullish rickshaw man è una candela doji con due ombre molto sviluppate e con l’open-close al centro del range della seduta. Una bullish long-legged doji rappresenta molto bene l’irresolutezza del mercato, le ombre superiori o inferiori molto sviluppate indicano sempre un candlestick che ha perso il suo senso di

direzione in quanto rappresentano una salita molto accentuata con altrettanta discesa o viceversa fino a chiudere all’open o molto vicino all’open. La bullish long-legged doji rappresenta un medio bottom reversal nei downtrend, meno efficace nell’indicare i bottoms del mercato rispetto ai tops dello stesso, per cui necessita di una conferma.

In figura una serie di bullish long-legged doji, le prime due non hanno conferma successiva, mentre le ultime due hanno conferma costituendo anche un double bottom.

Bearish Long-Legged Doji o Bearish Rickshaw ManUna bearish long-legged doji o bearish rickshaw man è una candela doji con due ombre molto sviluppate e con l’open-close al centro del range della seduta. Una bearish long-legged doji rappresenta molto bene l’irresolutezza del mercato, le ombre superiori o inferiori molto sviluppate indicano sempre un candlestick che ha perso il suo senso di direzione in quanto rappresentano una salita molto accentuata con altrettanta discesa o viceversa fino a chiudere all’open o molto vicino all’open. La bearish long-legged doji rappresenta un medio top reversal, molto più efficace nell’indicare i tops del mercato rispetto ai suoi bottoms.

In figura notiamo una bearish long-legged doji indicare il top del mercato.

La figura mostra la formazione di due bearish long-legged doji che riflettono il fatto che il mercato ha perso il suo senso di direzione, essi costituiscono un major top che preannuncia l’inversione.

Bullish High WaveLa bullish high wave è una candela doji che presenta un corpo piccolo con sviluppate l’ombra superiore o l’inferiore o entrambe. Una bullish high wave o un gruppo di bullish high-wave line rappresentano molto bene l’irresolutezza del mercato, le ombre superiori o inferiori molto sviluppate indicano sempre un candlestick che ha perso il suo senso di direzione in quanto rappresentano una salita molto accentuata con altrettanta discesa o viceversa fino a chiudere molto vicino all’open. La bullish high wave è un medio bottom reversal, ma non efficace nell’individuare i bottoms come i tops per cui necessita di conferma.

Bearish High WaveLa bearish high wave è una candela doji che presenta un corpo piccolo con sviluppate l’ombra superiore o l’inferiore o entrambe. Una bearish high wave o un gruppo di bearish high-wave line rappresentano molto bene l’irresolutezza del mercato, le ombre superiori o inferiori molto sviluppate indicano sempre un candlestick che ha perso il suo senso di direzione in quanto rappresentano una salita molto accentuata con altrettanta discesa o viceversa fino a chiudere molto vicino all’open. La bearish high wave è un medio bottom reversal, molto più efficace nell’individuare i tops del mercato rispetto ai bottoms dello stesso.

In figura una bearish high wave che con la bearish richshaw preannunciano l’inversione del mercato.

In figura si evidenzia un grosso uptrend che finisce con una bearish high wave che completa pure un harami con tweezers top, questa confluenza indica chiaramente che l’uptrend è al termine.

Bearish Gravestone DojiUna bearish gravestone doji è una candela doji che presenta open e close coincidenti tra di loro e con il low, con lunga ombra superiore e nessuna ombra inferiore. Il nome significa la lapide, a rappresentare la morte dei tori o degli orsi che sono morti difendendo il loro territorio. La sua forma indica che il mercato apre al minimo, poi ha un rally molto accentuato, ma successivamente si verificano problemi per l’avidità dei buyers che fa precipitare i prezzi nuovamente al minimo della seduta, dove i sellers prendono il controllo del mercato. Il pattern è simile ad una bearish doji star con la differenza che la star è una gravestone, in tal modo è meno affidabile perché un rally è sempre avvenuto che suggerisce che i buyers possono avere ancora il controllo, mentre con una piccola dojji è maggiore l’incertezza e quindi la possibilità di inversione. Se alla terza seduta abbiamo conferma come un downgap o una lunga candela bearish, il pattern si trasforma in una evening doji star. La bearish gravestone doji è un medio top reversal, indica i tops quanto più è accentuata l’ombra superiore e in questo è un pattern bearish reversal molto più significativo della shooting star.

La figura mostra all’apice dell’uptrend due Doji di cui la seconda una bearish gravestone che indica terminata la lotta tra buyers e sellers anche con la rottura della linea dell’uptrend.

La figura mostra la candela è una bearish gravestone doji anche se l’open-close non coincide perfettamente con il low, la Gravestone confermi i problemi ravvisati dalla formazione di uno stalled pattern precedente.

Bearish Dragonfly DojiLa bearish dragonfly doji è una candela doji con open e close coincidenti con l’high e una lunga ombra inferiore. In un mercato in uptrend, nonostante la seduta chiuda sul suo high che riflette il rally avvenuto in giornata, questa candela può suggerire che i buyers possono aver perso successivamente il controllo del mercato. La struttura è simile all’hanging man, ma l’assenza del corpo indica una maggiore incertezza riguardo la capacità dei buyers di continuare l’uptrend, per cui la bearish dragonfly doji è un medio bearish reversal pattern, in ogni caso meglio una conferma bearish la seduta successiva.

Bullish Dragonfly DojiLa bullish dragonfly doji è una candela doji con open e close coincidenti con l’high e una lunga ombra inferiore. In un mercato in downtrend, nonostante la seduta chiuda sul suo high che riflette la discesa avvenuta in giornata, questa candela può suggerire che i sellers possono aver perso successivamente il controllo del mercato. La struttura è simile all’hammer, ma l’assenza del corpo indica una maggiore incertezza riguardo la capacità dei sellers di continuare la discesa dei prezzi, per cui la bullish dragonfly doji è un medio bullish reversal pattern, in ogni caso meglio una conferma bullish la seduta successiva quale candela rialzista, un higher gap oppure comunque una chiusura superiore.

Bullish Doji StarLa bullish doji star si compone di una lunga candela ribassista a cui segue, con o senza down gap, una doji star le cui ombre non devono essere troppo sviluppate. La prima candela continua il down trend, tuttavia, alla seconda seduta si sviluppa una candela a piccolo range e con open e close coincidenti che indica che i sellers hanno perso il controllo a favore di una situazione di incertezza. La bullish doji star è un medio bullish reversal pattern, se poi alla terza seduta si sviluppa una candela rialzista che chiude sopra la doji abbiamo la conferma bullish in una morning doji star.

Bearish Doji StarLa bearish doji star si compone di una lunga candela rialzista, a cui segue, con o senza upgap, una doji star le cui ombre non devono essere troppo sviluppate. La prima candela continua l’uptrend, tuttavia, alla seconda seduta si sviluppa una candela a piccolo range e con open e close coincidenti che indica che i buyers hanno perso il controllo a favore di una situazione di incertezza. La bearish doji star è un medio bearish reversal pattern, se poi alla terza seduta si sviluppa una candela ribassista che chiude sotto la doji abbiamo la conferma bearish in una evening doji star.

In figura la bearish doji star 2 dopo una lunga candela rialzista, va a terminare questo piccolo uptrend fino a condurre ai minimi assoluti, poi la bearish doji star 3 a sua volta termina un lungo uptrend con la conferma della candela ribassista successiva.

In figura la confluenza tra una bearish doji star con un hanging man e dark cloud cover ad indicare un importante top del mercato.

Tri-Star Doji Bottom La tri-star doji bottom è una figura che si posiziona alla fine dei down trend formata da tre doji con quella di mezzo che forma una doji star. In forex market i gaps sono meno comuni, per cui è più probabile una struttura con tre doji sullo stesso livello di prezzo. La formazione di tre doji indica una situazione di grande incertezza nel downtrend che può precedere l’inversione. La tri-star doji bottom è un medio bottom reversal.

La figura mostra come si formi una tri-star bottom anche se la terza doji è una near-doji.

Tri-Star Doji TopLa tri-star doji top è una figura formata da tre doji con quella di mezzo che forma una doji star, che si posiziona al picco degli uptrend. La formazione di tre doji indica una situazione di grande incertezza nell’uptrend che può precedere l’inversione. In forex market i gaps sono meno comuni, per cui è più probabile una struttura con tre doji sullo stesso livello di prezzo. La tri-star doji top è un medio top reversal.

La figura mostra come il rally termini con una serie di doji, sebbene non siano una tri-star ideale esse rappresentano un potente segno reversal anche perché la prima e la terza formano anche un tweezers top.

Bearish BreakawayIl bearish breakaway, al picco degli uptrend, risulta composto da una lunga candela rialzista, seguono tre candele rialziste che fanno nuovi highs ma con corpi poco sviluppati, segue una quinta candela ribassista molto sviluppata che chiude entro il corpo della prima o seconda candela rialzista. Il bearish breakaway è una conferma dell’advance block e rappresenta un medio bearish reversal pattern.

Bullish BreakawayIl bullish breakaway si compone di una prima lunga candela ribassista che continua il down trend, cui seguono tre candele ribassiste che formano tre nuovi lows in successione, ma con segni di debolezza, infine si sviluppa una lunga candela rialzista che chiude entro il corpo della prima o seconda candela. Le candele ribassiste sono tipicamente in numero di quattro, ma possono essere da due fino a cinque. Il bullish breakaway è una conferma del bullish three star in the south e rappresenta un medio bearish reversal pattern ai bottoms del mercato.

Ladder BottomIl ladder bottom è un pattern in un definito downtrend, che inizia con tre candele ribassiste che originano tre nuovi lows, segue un inverted hammer ribassista e quindi una lunga candela rialzista. Il ladder bottom è una conferma dell’inverted hammer e costituisce un medio bullish reversal pattern.

Three Stars In The SouthIl three stars in the south, in un definito downtrend, si compone di una prima sviluppata candela ribassista con una lunga ombra inferiore, la seconda candela ha la stessa forma della prima, ma con un corpo e ombra inferiore più piccole, la terza candela è compresa nel range della seconda, con corpo piccolo e nessuna ombra. Questa successione indica la debolezza del down trend, si formano sempre nuovi lows più alti, che indicano che il prezzo ha perso il suo momentum originario. Il three stars in the south è un medio bullish reversal pattern.

Generalmente, se la quarta candela è una long white candle che chiude sui massimi possiamo rischiare un acquisto, è anche consigliato il superamento del massimo della prima candela. In ottica prudenziale, una chiusura sotto il minimo della white long candle invaliderà il pattern dando luogo alla chiusura delle posizioni.

Matching LowIl matching low in un downtrend si compone di una prima candela ribassista ben sviluppata e di una seconda con chiusure identiche o molto vicine ad identificare un supporto da cui può nascere una inversione bullish. Il matching low è un medio bullish reversal pattern.

Stick SandwichLo stick sandwich, in un downtrend, mostra una prima marubozu ribassista a cui segue un upgap e una candela rialzista che chiude sopra l’open della precedente, infine, tramite un nuovo upgap, una nuova marubozu ribassista caratterizzata da una chiusura uguale a quella della prima candela ribassista ad identificare un supporto per l’inversione bullish.

Lo stick sandwich è un medio bullish reversal pattern. Gli acquisti dovranno prudentemente essere effettuati al superamento in chiusura del massimo della terza candela. Inoltre è opportuno posizionare uno stretto stop al di sotto del minimo della terza candela. In nessun caso le posizioni vanno mantenute aperte se i prezzi chiudono sotto il minimo valore del pattern.

Bearish Two CrowsIl bearish two crows, durante un uptrend, si compone di una prima candela rialzista sviluppata, una seconda ribassista che apre in upgap e di una terza che apre nel corpo della seconda, chiude il gap ed erode il corpo della prima candela rialzista. Dopo il trend bullish, la prima chiusura bearish, indica una prima debolezza poi confermata dal fallimento di nuovi highs ed erosione del corpo della rialzista. Il bearish two crows è un medio top bearish reversal pattern.

Weak Reversal PatternHammer L’hammer è una candle con un corpo piccolo di qualsiasi colore, una lunga ombra inferiore, almeno di due volte il corpo e una ombra superiore assente o molto limitata al massimo il 10% di tutto il range dell’hammer. Esso appare alla fine di un downtrend come tentativo di misurare la profondità del mercato, parte con una significativa discesa, ma poi i buyers sono abili a riportare il prezzo vicino all’open a significare la debolezza del bearish sentiment. L’hammer assume significato di medio-debole reversal bullish.

Quanto più è lunga l’ombra inferiore, quanto è più corta la superiore, quanto è piccolo il corpo quanto più trovano significato come reversal pattern. Il colore non ha importanza eccessiva, ma è più significativo il colore corrispondente all’inversione prevista, perché significa che il mercato ha già acquistato prima della chiusura. Infine è quanto più significativo quando si trova su un supporto, mentre lo è poco in mezzo ai mercati laterali. Data la debolezza è bene anche aspettare la conferma successiva quale una candela rialzista, un upgap o comunque una chiusura superiore. Se l’hammer viene preceduto da un lunga candela bearish con poche ombre che indica un bearish momentum molto forte, l’hammer può venir invalidato come reversal, in questo caso è bene attendere una conferma quale una candle bullish con close più alto del close dell’hammer.

Nella figura in grafico daily emerge un hammer al 2 aprile che inizia un rally.

Nella figura si evidenzia un doppio hammer 3 e 4, che evidenzia che i bull riprendono il controllo, la candela 3 non è proprio un’hammer perfetta, perché anche qui l’ombra inferiore non è il doppio del corpo, ma tuttavia riflette il fallimento dei bearish di fare nuovi minimi, poi l’hammer successivo rinforza il reversal.

Nella figura gli hammer 1 e 3 sono reversal, l’hammer 2 segnala la fine di un down trend principale e l’immissione in una fase laterale, mentre l’hammer 4 non funzionato come reversal perché la candela precedente segna una candlestick estremamente bearish, senza ombre che indica un mercato con un momentum fortemente bearish, inoltre l’hammer buca il supporto ed infine manca successivamente una conferma bullish.

Nella figura si nota che il primo hammer vede poi una candela bull che chiude sopra la chiusura dell’hammer ad indicare un buon reversal. Il secondo hammer non può essere considerato tale perché arriva alla fine di un uptrend.

In figura la confluenza in un bottom del mercato tra un hammer e un bullish engulfing pattern.

Hanging ManL’Hanging Man è una candela con un corpo piccolo, di qualsiasi colore, una lunga ombra inferiore, almeno di due volte il corpo e una ombra superiore assente o molto limitata al massimo il 10% di tutto il range dell’hanging man. Esso appare alla fine di un uptrend ad indicare un malato stato di salute del mercato in previsione di un bearish, difatti, sebbene i buyers riportino il prezzo in alto, la discesa è indice dell’inizio della pressione bearish. L’hanging man assume il significato di medio-debole bearish top reversal.

Quanto più è lunga l’ombra inferiore, quanto è più corta la superiore, quanto è piccolo il corpo quanto più trovano significato come reversal pattern. Il colore non ha importanza eccessiva, ma è più significativo il colore corrispondente all’inversione prevista, perché significa che il mercato ha già venduto prima della chiusura. Nel caso dell’hanging man è importante avere una conferma bearish perché in questo scenario il mercato è pieno di energia bullish e la figura apre e chiude sempre vicino all’high. Una conferma si ha quando l’apertura della candela successiva è inferiore al corpo dell’hanging man, maggiore è il gap tra il corpo dell’hanging man e l’open successivo, maggiore sarà la forza di inversione. Altre conferme possibili sono un hanging man già di colore bearish e con il close successivo inferiore al close dell’hanging man. Altra conferma è una candela successiva molto bearish con il close inferiore al close dell’hanging man o meglio inferiore al low dell’hanging man.

Nella figura emerge un primo hanging man a metà marzo, la sua ombra inferiore non è due volte il corpo, però ha il corpo molto in alto, l’ombra superiore è limitata, inoltre si ha conferma con successiva candela bearish che chiude sotto il corpo dell’hanging man. A metà aprile la seconda hanging man con conferma bearish successiva che segnala la fine di un rally che era iniziato con l’hammer del 2 aprile.

Nella figura si nota una candle che non è un hanging man perchè questo arriva al picco di un uptrend, potrebbe essere un hanging man se superasse la candela nera precedente.

La figura seguente mostra un vero hanging man che forma un nuovo massimo tramite un gap e con un nuovo gap entra in bearish che lascia strozzati chi era entrato buy all’open o al close dell’hanging man.

Nella figura seguente si nota come l’uptrend sia terminato con un doppio hanging man. Il primo hanging man potrebbe non essere validato perché la seconda candela non dà conferma bearish, tuttavia questa diventa hanging man insieme alla seconda quando la candela successiva apre con gap di conferma.

In figura si noti come esista una serie di hanging man, ma la mancanza di conferme per gli hanging man 1 e 2 indica che l’uptrend è ancora in forza, poi arriva la conferma dopo l’hanging man numero 3, il mercato apre ancora con un massimo, ma poi si sviluppa una notevole candela bearish con close sotto il close dell’hanging man.

La figura ci indica come il primo l’hanging man possa essere un segnale non di inversione, ma come indichi semplicemente che si è modificato qualcosa nel mercato, in questo caso la fine dell’uptrend principale in un laterale, mentre la seconda hanging man dà inizio al down trend.

Shooting Star The Shooting star è una candela con un corpo ridotto di qualsiasi colore posto in corrispondenza del low, con una lunga ombra superiore, mentre l’inferiore è assente o molto ridotta. Normalmente la candela presenta un gap rispetto alla candela precedente, ma a volte può mancare. Ci dice che il mercato ha aperto vicino al suo minimo poi ha avuto un lungo rally, ma poi si è contratto fin vicino al suo minimo e che quindi il rally non può essere sostenuto. La SS si trova alla cima degli uptrend, solitamente dopo candele rialziste ben sviluppate o al top di mercati laterali dove dà il segnale di un imminente top, ma non è un reversal major bensì un debole top reversal per cui molti aspettano una conferma bearish sotto forma di una lunga candela bearish che la trasforma in una evening star.

La figura ci mostra diverse varianti di shooting star, la SS 1 mostra come il gap possa mancare, la SS 2 è di poco importanza perché non appare dopo un uptrend o al top di una zona di congestione, essa con il suo corpo piccolo riflette solo l’indecisione del mercato, la SS 3 non ha nessun gap, tuttavia la sua ombra superiore è un assalto ai massimi assoluti che indica come i bullers abbiano esaurito la spinta con il corpo piccolo della SS, la SS 4 è simile alla SS 3 perché attacca i massimi e poi fallisce, la SS 5 rappresenta un altro fallimento sulla resistenza ed infine la SS 6 rappresenta il fallimento finale dei bullers.

La figura è un altro esempio di una SS che non ha un gap dalla precedente, ma rappresenta un forte segnale di inversione perché va a testare la resistenza.

Inverted HammerL’inverted hammer è una candela con un corpo ridotto di qualsiasi colore posto in corrispondenza del low, con una lunga ombra superiore, almeno di due volte il corpo, mentre l’inferiore è assente o molto ridotta. Normalmente la candela presenta un gap rispetto alla candela precedente, ma a volte può mancare.

L’inverted hammer indica che il mercato apre ai minimi, poi i buyers fanno un buon rally, ma falliscono a tenerlo, se la seduta successiva apre sopra il corpo significa che chi è andato short all’open/close dell’IH sta perdendo soldi e più è grande il gap più gli shortisti saranno costretti a coprirsi originando un rally che porta dietro altri buyers. L’inverted hammer si trova al bottom dei down trend quale debole bullish reversal. Meglio aspettare una conferma la candela successiva, se questa apre sopra il corpo dell’IH, maggiore è questo gap e maggiore sarà la conferma del reversal pattern oppure si sviluppa una candela bullish che ha close superiore al close dell’IH. La figura mostra una inverted hammer senza formazioni di gap con conferma data da un bulllish engulfing pattern successivo.

La figura mostra uno IH che viene confermato la seduta successiva da una candela rialzista più alta, se fosse ancora più alta avremmo avuto una bullish morning star.

Bullish Gravestone DojiUna bullish gravestone doji è una candela doji che presenta open e close coincidenti tra di loro e con il low e lunga ombra superiore. Il nome significa la lapide, a rappresentare la morte dei tori o degli orsi che sono morti difendendo il loro territorio. La sua forma indica che il mercato apre al minimo, poi ha un rally molto accentuato che indica la perdita del momentum bearish, successivamente si verificano problemi per l’avidità dei buyers che fa precipitare i prezzi nuovamente al minimo della seduta, ma la precedente debolezza dei sellers può indicare una inversione. La bullish gravestone doji è un medio-debole bottom reversal ma per essere reversal necessita di una conferma bullish nella seduta susseguente quale apertura superiore in upgap o candela rialzista che forma un nuovo high.

Bearish Harami The Harami Bearish pattern consta di una prima candela di qualsiasi colore ben sviluppata e di una seconda di qualsiasi colore, spesso di colore opposto alla prima, dal corpo poco sviluppato e compreso totalmente nel corpo della

prima. Nella seconda candela, le ombre superiori o inferiori possono eccedere il range della prima candela. In un uptrend, la prima candela mostra la forza dei buyers, ma poi la seconda poco sviluppata mostra il momento di debolezza e quindi una possibile inversione.

The Harami indica che un break è in corso nel mercato, può essere un debole reversal ai tops del mercato, ma molto più spesso indica lo svilupparsi di una fase laterale. Il bearish harami quale reversal necessita di conferme quali una candela ribassista, un downgap o una chiusura inferiore in terza seduta all’open della prima candela dell’Harami.

La figura mostra due harami bearish 1 e 4, poi dimostra come l’harami 3 indichi come il mercato sia indeciso dopo che è fallito il long della precedente lunga candela rialzista, quindi un buy non è consigliato almeno finchè un close superi l’high dell’harami 3.

In figura la confluenza tra un harami bearish, una shooting star su resistenza.

Bullish Harami Il bullish harami pattern consta di una prima candela di qualsiasi colore ben sviluppata e di una seconda di qualsiasi colore, spesso di colore opposto alla prima, dal corpo poco sviluppato e compreso totalmente nel corpo della prima. Nella seconda candela, le ombre superiori o inferiori possono eccedere il range della prima candela. In un downtrend, la prima candela mostra la forza dei sellers, ma poi la seconda poco sviluppata mostra il momento di debolezza e quindi una possibile inversione.

The Harami indica che un break è in corso nel mercato, può essere un debole reversal ai bottoms del mercato, ma molto più spesso indica lo svilupparsi di una fase laterale. Il bullish harami quale reversal necessita di conferme quali una candela rialzista, un upgap o una chiusura superiore in terza seduta, una chiusura superiore in terza seduta al close della prima candela dell’Harami.

La figura mostra un harami bullish che inizia l’uptrend.

La figura mostra come un harami bullish possa far cambiare il mercato in un fase laterale.

Bearish Harami CrossL’harami bearish può contenere una doji come seconda candela diventando una bearish harami cross. La doji rappresenta un giorno di incertezza dopo un grande movimento bullish che suggerisce che i buyers possono aver perduto il controllo del mercato. Per cui la bearish harami, da debole reversal, passa così ad essere un medio-debole reversal ai tops del mercato.

La figura mostra un bearish harami cross che sottolinea fortemente che l’uptrend potrebbe finire, la sua apparizione potrebbe portare i buyers ad applicare misure protettive come liquidare qualche longs e spostare gli stop loss più in alto oppure entrare sell. La seduta successiva, uno spike notevole potrebbe indicare la ripresa dell’uptrend, ma poi scende velocemente tanto che il close va sotto all’open che conferma che l’uptrend sta per finire. Quindi il mercato entra in una fase di congestione finchè appare una variante di evening star perché la star non stacca totalmente il corpo dal corpo dalla candela rialzista, ma essa comunque con gli altri segnali indica il top-market e l’inizio del down trend.

In figura un bearish harami cross che trasforma un uptrend in mercato laterale fino all’inversione.

Bullish Harami Cross

L’harami bullish può contenere una doji come seconda candela diventando una harami bullish cross che da debole reversal passa così ad essere un medio-debole reversal ai bottoms del mercato.

La figura mostra l’inversione dovuta da un harami bullish cross rafforzato da un hammer successivo che testa lo stesso low dell’harami.

In figura una serie di bullish harami cross, il primo ha conferma, ma non forza data la precedente candela bearish molto sviluppata, il secondo non ha conferma, il terzo ha conferma e trasforma il down trend in un mercato laterale.

Tweezers Top Le Tweezers Top sono figure composte da una candela neutra più un pattern oppure da due pattern, consecutivi o comunque intervallati da poche altre candele, che mostrano gli highs alla pari. Essi rappresentano un debole top reversal in genere dopo un esteso movimento.

In figura un Tweezers Top di Bearish Engulfing.

La figura mostra un Tweezer Top formato da una evening star anche se la prima candela non è molto sviluppata e da un hanging man che formano lo tweezers ritestando la stessa resistenza.

In figura lo Tweezers Top 5 con un hanging man coinvolge la chiusura di una window 3.

In figura uno tweezers top formato da un hanging man in harami con una shooting star a formare una significativa resistenza.

Tweezers BottomLe Tweezers Bottom sono figure composte da una candela neutra più un pattern oppure da due pattern, consecutivi o comunque intervallati da poche altre candele, che mostrano i lows alla pari. Essi rappresentano un debole bottom reversal in genere dopo un esteso movimento.

La figura mostra un primo tweezers bottom con una morning star e il secondo con due hammer.

La figura mostra come il low precedente di una morning doji star venga ritestato da un bullish engulfing pattern.

In figura la formazione di un tweezers bottom con un bullish belt-hold line ad indicare l’inizio dell’uptrend.

Bullish Belt-Hold LinesIl bullish belt-hold lines è rappresentato in un down trend, da una lunga candela rialzista che apre al low o molto vicino al low e poi sale per gran parte del resto della seduta.

Maggiore è il bottom del pattern e il corpo della candela e maggiore è il segnale reversal, così come è più significativo se non è apparso da un pò di tempo. Al contrario, una chiusura sotto una bullish belt-hold indica una ripresa del downtrend. Il bullish belt-hold è un debole pattern di inversione, per cui necessita delle conferme quali un upgap successivo, una candela rialzista o comunque una chiusura superiore.

La figura mostra un primo bullish belt-hold che è anche un engulfing bullish, poi un secondo bullish belt-hold che fa parte di uno tweezers bottom.

In figura la formazione di un bullish belt-hold line in tweezers bottom, anche se l’open non coincide perfettamente con il low della candela.

Bearish Belt-Hold LineIl bearish belt-hold line è rappresentato da una lunga candela ribassista, dopo una serie di candele rialziste, che apre all’high e poi scende per il resto della seduta fino a chiudere bassa in maniera significativa in modo da avere una ombra inferiore limitata. Maggiore è l’altezza del pattern, maggiore lo sviluppo del corpo e maggiore è il segnale reversal, così come è più significativo se non è apparso da un pò di tempo. Al contrario, una chiusura successiva oltre una belt-hold bearish indica una ripresa dell’uptrend. Il bearish belt-hold è un debole pattern di inversione, per cui necessita delle conferme quali un downgap successivo, una candela ribassista o comunque una chiusura inferiore.

La figura dimostra come già la shooting star indichi la presenza di problemi sull’uptrend, poi la prima bearish belt-hold indica la presenza di un top trend, la successiva bearish belt-hold indica la persistente debolezza del mercato.

Continuation PatternsI Continuation Patterns sono un gruppo di candlestick patterns che danno segnali di continuazione del trend, indicano una pausa, un respiro, prima che il mercato riesuma il suo trend originario.Strong Continuation PatternsMat-Old PatternIl mat-old pattern è formato da una lunga candela rialzista, una seconda piccola candela ribassista che apre con un gap e poi altre 1-3 piccole candele ribassiste, in totale 2-4 piccole candele ribassiste, segue quindi una candela rialzista che apre con un gap sull’ultima ribassista o comunque chiude sopra l’high dell’ultima ribassista. Il mat-old pattern è un forte bullish pattern di continuazione di uptrend.

In figura un mat-old pattern a tre candele ribassiste e chiusura superiore dell’ultima rialzista.

Uptrend WindowLa uptrend window è una formazione che inizia con un gap senza che le ombre si tocchino che si sviluppa tra la candela attuale e la seduta precedente a seguito la formazione di nuovi highs oppure in uscita da una zona di congestione dell’uptrend, indi l’azione continua con un ritorno sul gap anche nel giro di una sola candela, che rappresenta il supporto per un pullback in direzione dell’uptrend. Se poi il pullback chiude completamente la finestra e continua la pressione sell, l’uptrend principale viene annullato. L’uptrend window rappresenta un forte pattern di continuazione bullish.

Nella figura abbiamo tre uptrend window, la terza in uscita da una congestione, i cui supporti rilanciano ogni volta l’uptrend principale.

Nella figura si forma una uptrend window dopo una zona di congestione, diventa poi supporto che funziona per una serie di bullish patterns.

La figura mostra un bullish engulfing che inizia l’uptrend principale quindi si sviluppa una uptrend window, poi il rally finisce con una bearish counter attack line che testa il supporto della window finchè lo rompe annullando così l’uptrend principale.

In figura esempio di formazione di una uptrend window in uscita da una zona di congestione, si forma la window tramite una piccola candela ribassista, quindi segue il pull back tramite una bullish belt-hold line.

In figura esempio di una uptrend window con formazione nuovo high e pullback sul supporto.

Downtrend WindowLa downtrend window è una formazione che inizia con un gap senza che le ombre si tocchino che si sviluppa tra la candela attuale e la seduta precedente a seguito la formazione di nuovi lows oppure in uscita da una zona di congestione del downtrend, indi l’azione continua con un ritorno sul gap anche nel giro di una sola candela, che rappresenta la resistenza per un pullback in direzione del downtrend. Se poi il pullback chiude completamente la finestra e continua la pressione buy, il downtrend principale viene annullato. La downtrend window rappresenta un forte pattern di continuazione bearish.

In figura la formazione di una down trend window con formazione nuovo low, successiva sua copertura e pull back.

In figura notiamo dapprima l’inizio del down trend, quindi si sviluppano due downtrend window, la prima come nuovo low, la seconda in uscita da una piccola zona di congestione, che fanno da resistenza per i rispettivi pullbacks.

In figura il set up di entrata short corrisponde alla formazione di un doppio bearish engulfing pattern in corrispondenza di una resistenza determinata da una down trend window.

In figura, dopo l’inversione bearish, si crea una downtrend window che subisce il successivo pull back a confermare l’inizio del downtrend.

High Price Gapping PlayIl mercato, dopo grossi acuti, di solito consolida i guadagni sotto forma di alcune candele dal corpo poco sviluppato fino ad massimo di 11 candele sviluppate in prossimità del recente high di mercato. Queste candele indicano che il mercato è indeciso, tuttavia se si sviluppa in apertura un upside gap si indica la continuazione dell’uptrend. La struttura composta dalla lunga candela rialzista, le candele di congestione, il gap, più la nuova candela rialzista costruiscono un high price gapping play quale forte pattern di continuazione bullish.

La figura mostra due high price gapping play, il primo mostra come tre piccole candele ribassiste aiutino a consolidare i guadagni della grande candela rialzista, così come nel secondo caso si sviluppa una grande candela rialzista e successive piccole candele a consolidare, fino all’upside gap.

In figura un high price gapping plays che vanifica la forza reversal del precedente stalled pattern.

Low Price Gapping PlayIl mercato, dopo grosse discese, di solito consolida i guadagni sotto forma di alcune candele dal corpo poco sviluppato fino ad massimo di 11 candele sviluppate in prossimità del recente low di mercato. Queste candele indicano che il mercato è indeciso, tuttavia se si sviluppa in apertura un downside gap si indica la continuazione del downtrend. La struttura composta dalla lunga candela ribassista, le candele di congestione, il gap, più la nuova candela ribassista costruiscono un low price gapping play quale forte pattern di continuazione bearish.

La figura mostra un low price gapping play, la prima candela ribassista, in realtà, non chiude molto vicino al suo low, ma è da tener conto che la congestione è rimasta compresa entro il suo low a consolidare i guadagni, segue poi un down gap, anche se non una vera window, ed infine la nuova candela ribassista.

Bullish Gapping Side by Side White LineIl bullish gapping side by side white line si forma in un uptrend quando una candela rialzista, che fa una upgap dalla precedente, è seguita da un’altra rialzista, dal corpo simile e con circa la stessa apertura mentre non è necessario che abbiano i close coincidenti. Se il mercato chiude sopra l’high di questa formazione è presumibile che si formi un altra candela rialzista che continui l’uptrend. Il bullish gapping side by side white line è un forte pattern di continuazione bullish.

La figura mostra due bullish gapping side by side white line, il primo presenta tre candele che aprono più o meno allo stesso livello ed emerge dai prezzi più bassi a dare un ottimo segnale long.

Rising Three MethodsIl rising three methods, in un uptrend, consta di una lunga candela rialzista cui corrisponde grande volume, seguita da una serie di piccole candele, superiori/uguali a due, tipicamente in numero di tre, di solito ribassiste, ma anche di diversi colori, sempre comprese nel range della prima rialzista ed infine una lunga candela rialzista cui corrisponde grande volume che presenta l’open uguale o sopra il close della precedente e il close sopra il close della prima candela rialzista. Il rising three methods rappresenta un forte continuation bullish pattern.

La figura mostra un rising three methods, anche se la prima ribassista esce un pò fuori range della prima rialzista, si notano i due picchi di volume in corrispondenza delle 2 rialziste.

La figura mostra un rising three methods dove le candele centrali sono in numero di due, inoltre l’ultima rialzista fallisce nel chiudere sopra però arriva la conferma del bullish la seduta dopo con un nuovo close più alto.

In figura un rising three methods in cui l’ultima rialzista non riesce a chiudere sopra la prima rialzista, ma viene la conferma con l’open della successiva che si colloca sopra.

La figura mostra due rising three methods, il primo con due candele centrali, il secondo mostra come i componenti centrali possano essere anche di colori diversi tra di loro.

Falling Three MethodsIl falling three methods, in un downtrend, consta di una lunga candela ribassista cui corrisponde grande volume, seguita da una serie di piccole candele, superiori/uguali a due, tipicamente in numero di tre, di solito rialziste, ma anche di diversi colori, sempre comprese nel range della prima ribassista ed infine una lunga candela ribassista cui corrisponde grande volume che presenta l’open sotto o a livello del close della precedente e il close sotto il close della prima candela ribassista. Il falling three methods rappresenta un forte continuation bearish pattern.

In figura appare una window per cui ci si aspetta che il mercato provi a chiudere questa window come avviene tramite le candele centrali rialziste che non sfondano la resistenza della window, quindi appare la candela finale che chiude sotto e completa il falling three method.

La figura mostra un falling three method con 4 candele centrali comprese nel range della prima ribassista, si noti inoltre come le due candele esterne siano in corrispondenza degli aumenti di volume.

La figura mostra come siano importanti le conferme in caso di non perfetta aderenza al modello, l’ultima candela non chiude sotto il close della prima ribassista, serve quindi una conferma bearish, ma subito dopo appare una Doji che forma un harami cross che è un reversal pattern, inoltre il supporto non viene rotto, per cui c’è un reversal.